Abgeltungsteuer kurz erklärt

Seit dem 1. Januar 2009 wird in Deutschland die so genannte Abgeltungsteuer für private Kapitalerträge einbehalten. Als solche werden klassischerweise Zinsen, Dividenden oder auch Erträge aus Investmentfonds verstanden. Für die Einkünfte aus Kapitalvermögen gilt für alle Privatanleger der einheitliche Steuersatz von 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

Wer ist betroffen und was wird besteuert?

Betroffen sind Privatpersonen, die ihren Wohnsitz oder gewöhnlichen Aufenthaltsort in Deutschland haben. Steuerpflichtig sind alle Kapitalerträge, die weltweit erzielt werden. Hierzu zählen laufende Erträge wie beispielsweise Zinsen, Dividenden oder auch ausgeschüttete oder thesaurierte Erträge aus Investmentfonds, die dem Anleger aus der Geldanlage zufließen. Zudem gehören auch Veräußerungsgewinne aus Wertpapieren zu den Kapitalerträgen. Sie sind daher als Einkünfte aus Kapitalvermögen zu versteuern.

Für Gewinne aus dem Verkauf von Wertpapieren, wie beispielsweise Fondsanteilen, genießt der Anleger einen so genannter Bestandsschutz, der von der Steuer befreit werden kann, wenn die Anteile vor dem 1. Januar 2009 angeschafft wurden.

Abgeltungsteuer & Kapitalertragsteuer

Werden die Fondsanteile vom Anleger bei einer inländischen depotführenden Bank verwahrt, wird die Abgeltungsteuer üblicherweise von der Depotstelle an das Finanzamt abgeführt. Der Steuerabzug erfolgt bei den Kapitalerträgen und somit direkt an der Quelle (Kapitalertragsteuer). Mit diesem Steuerabzug ist die Einkommensteuer auf Kapitalerträge in der Regel abgegolten. Diese abgeltende Wirkung gibt der Steuer ihren Namen: Abgeltungsteuer. Das Ziel der Abgeltungsteuer ist also eine Vereinfachung der Besteuerung der Einkünfte aus Kapitalvermögen für steuerpflichtige Anleger. In den meisten Fällen ersetzt demnach der Steuerabzug durch die depotführenden Stellen die Steuererklärung des Anlegers.

Das Abzugssystem der Abgeltungsteuer umfasst auch den Solidaritätszuschlag und gegebenenfalls die Kirchensteuer. Diese wird seit 2015 für kirchensteuerpflichtige Anleger von der Depotstelle automatisch einbehalten.

Sparerpauschbetrag & Freistellungsauftrag

Für Anleger gibt es den so genannten Sparerpauschbetrag in Höhe von 1.000,- Euro bei Einzelveranlagung beziehungsweise 2.000,- Euro bei gemeinsamer Veranlagung. Mit diesem Abgeltungsteuerfreibetrag werden alle Werbungskosten, wie beispielsweise Depotgebühren oder Fahrtkosten zur Hauptversammlung einer Aktiengesellschaft, abgegolten. Nur der dem Sparerpauschbetrag übersteigende Betrag unterliegt dem Abgeltungsteuersatz von 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

Durch den Sparerpauschbetrag kann sich jeder Anleger jährlich bis zu einem Betrag von 1.000,- Euro vom Steuerabzug befreien lassen. Dazu muss der Anleger gegenüber seiner Bank oder Depotstelle einen Freistellungsauftrag erteilen. Es werden dann die steuerpflichtigen Kapitalerträge bis zu der Höhe des Freistellungsauftrags ohne Steuerabzug beim Anleger gutgeschrieben. Wird der Freistellungsauftrag nicht rechtzeitig eingereicht, wird der Sparerpauschbetrag erst mit der Einkommensteuererklärung berücksichtigt. Der Sparerpauschbetrag kann auch auf mehrere Depotstellen des Anlegers verteilt werden.

Über eine Verlustverrechnung werden die steuerpflichtigen Gewinnen aus der Veräußerung von Wertpapieren mit Veräußerungsverlusten des Anlegers verrechnet. Dies geschieht über einen von der Depotstelle geführten Verlustverrechnungstopf, der alle Verluste der Geldanlage des Anlegers aufrechnet.

Investmentfonds, die ausländische Aktien in ihrem Portfolio aufweisen und dort Kapitalerträge erzielen, unterliegen dort oftmals einer Quellensteuer. Diese Quellensteuer wird durch die depotführende Stelle berücksichtigt. Die Abgeltungsteuer kann dann um die anrechenbare ausländische Quellensteuer vermindert werden.

Besteuerung von Investmentfonds ab 2018

Die Besteuerung von Fonds in Deutschland wurde im Jahr 2018 durch das Bundesfinanzministerium neu geregelt. Kernelement des Gesetzes ist, dass mehr Erträge auf Ebene der Fonds besteuert werden und damit inländische und ausländische Publikumsfonds gleich besteuert werden.

Bisher wurden Erträge nicht auf Fondsebene, sondern erst beim Anleger besteuert. Nun wird ein Teil der Erträge auf Fondsebene besteuert, ein anderer Teil auf Ebene der Anleger. Damit es bei den Sparern zu keiner Doppelbesteuerung kommt, gibt es für sie verschiedene Teilfreistellungen.

Künftig werden alle Investmentfonds jährlich und anhand einer Pauschale besteuert, auf welche Abgeltungsteuer anfällt. Die Pauschale orientiert sich am Wert des Fonds und einem Basiszins. Die Steuer wird direkt von der Depotbank berechnet und abgeführt, das gilt auch für Thesaurierende Fonds, die im Ausland aufgelegt sind. Für Sparer bedeutet dies weniger Arbeit mit der Steuererklärung. Anleger, deren Erträge unter dem Jahresfreibetrag von 1.000,- Euro (2.000,- Euro bei Verheirateten) liegen, zahlen keine Steuern. Alle nicht befreiten Erträge werden mit dem Abgeltungsteuersatz inklusive Solidaritätszuschlag (plus ggfs. Kirchensteuer) von 26,375 Prozent besteuert.

Besteuerung bereits auf Fondsebene

Bei den Publikumsfonds werden bereits auf Fondsebene Steuern in Höhe von 15 Prozent auf deutsche Dividenden, deutsche Mieterträge sowie auf Gewinne aus dem Verkauf deutscher Immobilien abgezogen. Alle anderen Erträge, wie Zinsen, Gewinne aus der Veräußerung von Aktien und anderen Wertpapieren sowie Erträge aus Termingeschäften, bleiben auf Fondsebene für den Anleger steuerfrei.

Vorabpauschale bei thesaurierenden Fonds

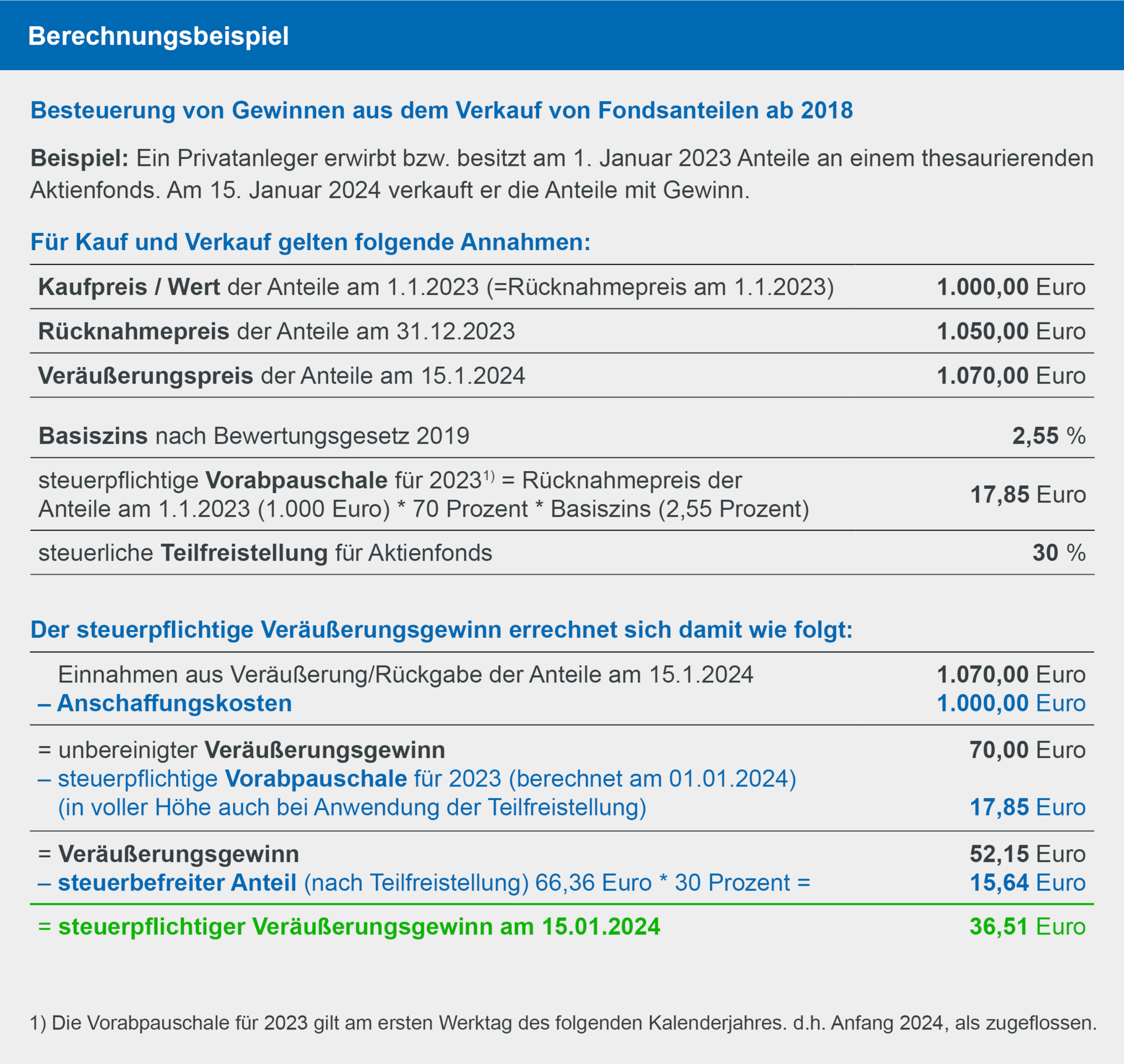

Bei thesaurierenden Fonds, die ihre Erträge nicht ausschütten, sondern wieder im Fonds anlegen, ermittelt die depotführende Stelle eine Pauschale zum Jahresende, auf die ein Anleger Abgeltungsteuer zahlen muss. Diese Vorabpauschale ist auf die Wertsteigerung des Fonds begrenzt, tatsächliche Ausschüttungen werden angerechnet.

Um die Vorabpauschale zu bestimmen, errechnet die depotführende Stelle zunächst den Basisertrag. Hierzu muss der Wert der Fondsanteile zu Beginn des Steuerjahres mit dem Basiszins sowie dem Faktor 0,7 multipliziert werden. Der Basiszins wird jedes Jahr von der Bundesbank errechnet und vom Bundesfinanzministerium veröffentlicht. Ist der errechnete Basisertrag niedriger als die Wertsteigerung, die der Fonds innerhalb eines Jahres erzielt hat, entspricht er der Vorabpauschale. Fällt die Wertsteigerung dagegen niedriger aus als der Basisertrag, gilt sie als Vorabpauschale. Gibt es keinen Wertzuwachs, beträgt die Vorabpauschale 0€ und es fällt keine Steuer an. Selbes gilt für eine negative Wertentwicklung.

Bei Fonds, die Anlegern zu festen Terminen Dividenden ausschütten, dienen auch Basisertrag und Vorabpauschale als Bemessungsgrundlage. Im Gegensatz zu thesaurierenden Fonds müssen jedoch Dividenden mit einbezogen und auf die Vorabpauschale angerechnet werden. Versteuert werden also die Dividende und die verbleibende Differenz zur Vorabpauschale. Ist die Dividende größer als die Vorabpauschale, wird nur die Dividende besteuert.

Für Anleger, die Fondsanteile regelmäßig in einem Fondssparplan erwerben, berechnet sich die Vorabpauschale anteilig: Für jeden vollen Monat, der dem Kaufdatum des Fondsanteils vorangeht, verringert sich die Pauschale um ein Zwölftel.

Basiszinssätze zur Berechnung der Vorabpauschale

Veröffentlicht vom Bundesfinanzministerium

| Jahr | Basiszinssatz |

| 2018 | 0,87 % |

| 2019 | 0,52 % |

| 2020 | 0,07 % |

| 2021 | 0,00 % |

| 2022 | 0,00 % |

| 2023 | 2,55 % |

Auf folgender Seite finden Sie detaillierte Informationen zur Vorabpauschale und können berechnen, ob und in welcher Höhe Sie eine Vorabpauschale bezahlen müssen: Vorabpauschale berechnen

Teilfreistellung für Privatanleger

Zum Ausgleich für die steuerliche Vorbelastung auf Fondsebene werden Verkaufsgewinne und Ausschüttungen aus Fonds beim Privatanleger teilweise freigestellt. Je nach Fondsart wird also nicht die gesamte Vorabpauschale oder Dividende versteuert, sondern nur ein Teil. Die Teilfreistellung beträgt bei Aktienfonds 30 Prozent, bei Immobilienfonds 60 Prozent, bei Immobilienfonds mit Auslandsschwerpunkt 80 Prozent und bei Mischfonds mit geringem Aktienanteil 15 Prozent. Damit zahlen Anleger bei einem Aktienfonds beispielsweise 26,375 Prozent Abgeltungsteuer auf 70 Prozent der Pauschale bzw. der Erträge.

Der Fondsverband BVI geht davon aus, dass es durch die festgelegten höheren Teilfreistellungen für den Privatanleger keine Steuererhöhungen geben wird. Bei Anlegern mit Kapitalerträgen unterhalb des Sparerfreibetrags von 1.000,- Euro laufen die Freistellungen jedoch ins Leere. Sie erhalten auf Fondsebene steuerlich vorbelastete Erträge ausgeschüttet, können aber nicht von den Teilfreistellungen profitieren. Für sie ist mit einer Mehrbelastung von 3 Euro im Jahr zu rechnen.

Verkauf von Alt-Anteilen ebenfalls steuerpflichtig

Mit den Neuerungen ist die Steuerfreiheit für Verkaufsgewinne von Fondsanteilen, die Anleger vor 2009 gekauft haben, gefallen. Wertsteigerungen der Anteile, die Privatanleger vor 2009 gekauft haben wurden damit ab 2018 steuerpflichtig. Es gibt allerdings ein Freibetrag von 100.000 Euro pro Anleger für die Kursgewinne dieser Alt-Anteile , die ab dem 01.01.2018 erzielt werden. Die bis zum 31.12.2017 aufgelaufenen Wertsteigerungen der Alt-Anteile bleiben für den Anleger steuerfrei.